投資マンション税金

ワンルームマンションの固定資産税はいくら?

支払う時期や金額について解説

不動産を所有していると、毎年、固定資産税がかかります。ワンルームマンションならば5万円前後であることが多いといわれますが、実際のところ、どのくらいの固定資産税が課せられるのでしょうか。

今回は、ワンルームマンションの固定資産税について紹介します。

目次

ワンルームマンションの固定資産税はいくらか

まずは、固定資産税がいくらになるのか知るために押さえておきたい、基本的な考え方から説明します。

固定資産税は毎年課される税金

固定資産税は、毎年1月1日時点で保有している不動産などの固定資産に対して課される税金です。原則として、固定資産税の課税標準額に1.4%の税率をかけて計算します。

課税標準額とは、税金計算の基礎となる課税対象の金額のことです。市町村が決定する「固定資産税評価額」から、固定資産税の課税標準額を算出することができます。

ワンルームマンションの場合は、マンション一棟の固定資産税を計算した後に、建物については保有する床面積割合で、土地については保有する敷地権の割合で、按分して計算します。

固定資産税評価額は、一般財団法人の資産評価システム研究センターの「全国地価マップ」ホームページで確認することができます。

固定資産税は、ワンルームマンションの所有者である不動産オーナーが支払います。

そのため、不動産投資の実質利回りは、固定資産税の金額も含めて計算します。

固定資産税の支払い

固定資産税は、1年分を4回に分割して自治体へ支払います。一括で支払うこともできますが、社会保険料のような割引特典はないため、資金繰りの観点でメリットはありません。

固定資産税は以下の方法で支払うことができます。

- 役所や金融機関の窓口

- コンビニ

- 口座振替

- クレジットカード

- 電子マネー

また固定資産税の納付期限は、一般的には以下の通りです。

| 6月ごろ | 1回目の納付 |

| 9月ごろ | 2回目の納付 |

| 12月ごろ | 3回目の納付 |

| 翌年2月ごろ | 4回目の納付 |

納付期限を遅れて納付をすると、以下の割合の延滞金が追加でかかります。

| 納付期限から1月以内 | 2.5% |

| 付期限から1月以降納 | 8.8% |

なお、自治体によってルールには若干の違いがあります。

地価が上昇すれば固定資産税も増える

固定資産税評価額は、市場価格の70%相当額といわれています。つまり、地価が上昇すれば、固定資産税も上昇します。

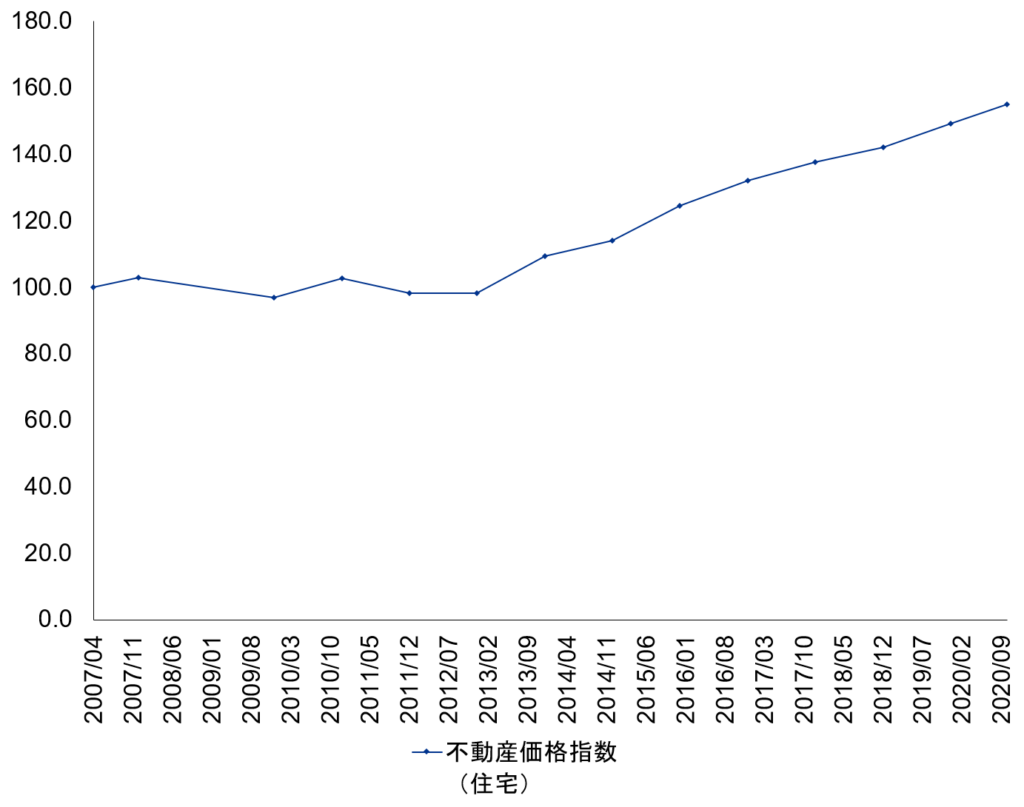

ここで、東京都の地価について確認しておきましょう。次のグラフは、東京の不動産価格の動向を指数化した「不動産価格指数(マンション)」のデータです。

※国土交通省の不動産価格指数(住宅)を元に作成

2020年10月現在は新型コロナウィルスの影響があるにもかかわらず、東京都のマンション価格は上昇傾向が続いています。つまり、固定資産税も3年に1度の評価額見直しのタイミングごとに増加傾向にあるということがわかります。

固定資産税の増加分は、賃料を増額するなどして対応することが多いようです。また、高くなる固定資産税の負担を避けるために、市場価値が高いうちに売却するという不動産オーナーもいます。

固定資産税は節税できるか

固定資産税を抑えることは可能なのでしょうか?

住宅用地の特例

住宅用地の場合、課税標準額が少なくなる住宅用地の特例措置という軽減措置があります。税負担の軽減は土地の面積によって変わります。

| 小規模住宅用地(住宅1戸につき200㎡まで) | 土地の課税評価額が1/6に軽減 |

| 一般用住宅地(小規模住宅用地以外の住宅用地) | 土地の課税評価額が1/3に軽減 |

マンションの場合は、原則として区画された部屋の数で計算をすることができます。

200㎡以下の面積は、固定資産税の税負担額が課税標準の6分の1になります。また、200㎡を超える面積については、固定資産税の税負担額が課税標準の3分の1に軽減されます。

マンションやアパートの場合は、小規模住宅用地について、部屋ごとに計算ができるので、200㎡×部屋数の面積が1/6に軽減されます。

固定資産税の軽減措置

新築の不動産は、戸建ての場合は3年間、マンションの場合は5年間、固定資産税の軽減措置を適用できることがあります。

軽減措置を適用することができれば、固定資産税の負担額が半分になります。ただし、適用するためには以下の条件を満たす必要があります。

- 2022年3月31日までに、新築された住宅

- 住宅の居住部分の床面積が50㎡から280㎡以下

- 共同住宅の場合は、居住部分の床面積と共有面積を合計した面積が50㎡以上280㎡以下

- 貸家物件の共同住宅は、一戸が40㎡以上280㎡以下

さらに、長期優良住宅に該当する場合は、戸建ての場合は5年間、マンションの場合は7年間、固定資産税を半分に減額することができます。

長期優良住宅とは、住宅や設備について、長期にわたり良い状態で使用することができるような、耐震性、バリアフリーなどの基準を満たしている住宅です。認定を受けることで、長期優良住宅となります。

固定資産税の支払いをなくす方法

新型コロナウィルスの影響で売上が減少した場合には、固定資産税の支払いをなくすことができるかもしれません。

新型コロナウィルスの固定資産税の減免

2020年2月から10月までのいずれかの連続している3か月間の収入が、前年の同期比較で、減少率が以下の割合であるならば、2021年度の固定資産税の負担が軽減されます。

| 減少率が50%以上 | 全額が減免 |

| 減少率が30%以上50%未満 | 2分の1が減免 |

手続きは、以下の2つのステップです。

- 税理士や会計士などの認定支援機関に申告書などを発行してもらう

- 自治体へ減免の申告をする

固定資産税の負担は軽減されますが、そもそも賃貸経営が難しい場合には、売却も視野にいれて検討しておきたいところです。

新型コロナウイルス感染症の猶予制度

新型コロナウイルス感染症の影響により納税が困難な場合には、固定資産税の納税を猶予する制度が利用できます。

猶予制度を受けるための要件は次の通りです。

- 2020年2月以降の任意の期間(1か月以上)において、収入が前年同期に比べて、約20%以上減少している。

- ご本人や生計一親族がり患し、入院費が多額にかかった場合

固定資産税の猶予期間は、1年間です。また、猶予期間分の延滞金は全額免除となり、また、申請時に担保も不要です。

手続きは次の書類を、最寄りの都税事務所等に提出することが必要です。

- 「徴収猶予申請書」

- 「財産収支のわかる書類」

- 「猶予の要件に該当する事実があることを証明する書類」

(売上が約20%以上減少したことを、確認できる資料など)

売上減少の基準が約20%となっており、納税者の状況に応じて臨機応変に対応しているようです。

売却をすれば固定資産税負担がなくなる

固定資産税の負担が収益を圧迫している場合には、所有するワンルームマンションを売却することも選択肢の一つです。

売却して回収した資金は、より魅力的な条件の投資用不動産に投資することができます。

投資用不動産は、空室であっても保有するだけで、維持費や固定資産税がかかります将来にわたって、確実に収益が獲得できるわけでもありません。

また、東京都の地価は上がってきましたが、今後は値下がりリスクもあります。収益を獲得できる機会を失わないように、売却することを意識した計画も検討することが大切です。

あなたのマンション・アパートの価格が分かる