投資マンションローン

不動産投資ローンを借り換えたい方は必見!

ローン借り換えのメリットとは!?

投資用マンションの購入時に十分な検討をせずにローンを組んでしまった、というオーナー様もいらっしゃるのではないでしょうか。より良い選択肢があったのでは……という後悔がある場合は、借り換えを検討するのもひとつです。しっかりとした目的のもとに検討すれば、さまざまなメリットがあります。借り換えの「流れ」「必要書類」「注意点」「成功事例」など、このコラムでご紹介します。

目次

不動産投資ローンの借り換え 成功のコツ

ローン借り換えの目的を明確化する

ローンの借り換えによって達成したい目的とは何でしょうか? 目的によってどのような観点でローンを選ぶかが変わってくるため、まずはこれを明らかにします。キャッシュフローを改善したいのであれば、返済期間が長期化したとしても金利を抑えることを重視すべきでしょう。一方、返済総額を抑えたいということであれば、返済期間を短期化する選択肢を検討します。

借り換え先候補のローンの情報を収集し比較検討する

インターネットなどで情報を検索し、投資用マンションへの融資を行う金融機関に条件を確認します。なるべく多くの金融機関に相談し、より条件の良い借り換え先を探しましょう。既存の借入先にも、条件変更の相談をします。信用を失うことのないよう、収支が厳しい理由などは整理して適切に伝えることが大切です。また、セミナーや投資家向けコミュニティなどでも情報を集めましょう。こうして収集した情報をもとに、各金融機関の条件を比較していきます。

ローン借り換えの相談をするべき不動産会社を選定する

理想的なのは、中古物件の売買を行う仲介会社です。一方、企業提携ローンを扱っている会社の場合は、借り換えを積極的には提案しない可能性が高いため、目的を達成できないかもしれません。

ファイナンシャル・プランナーによる

みらい収支シミュレーションはこちら

不動産投資ローンの借り換えメリット

収支のキャッシュフローが改善する

金利や返済期間といった条件変更によりキャッシュフローを改善できれば、さまざまなメリットが得られます。投資用マンションを経営するのであれば、収支の改善は日頃からしっかりと意識しておきましょう。

キャッシュフロー改善のメリット

- 家賃下落や空室期間に備えられる

- リフォームや設備交換などの費用にできる

- 新規の購入物件の頭金にできる

- 繰り上げ返済の原資にできる

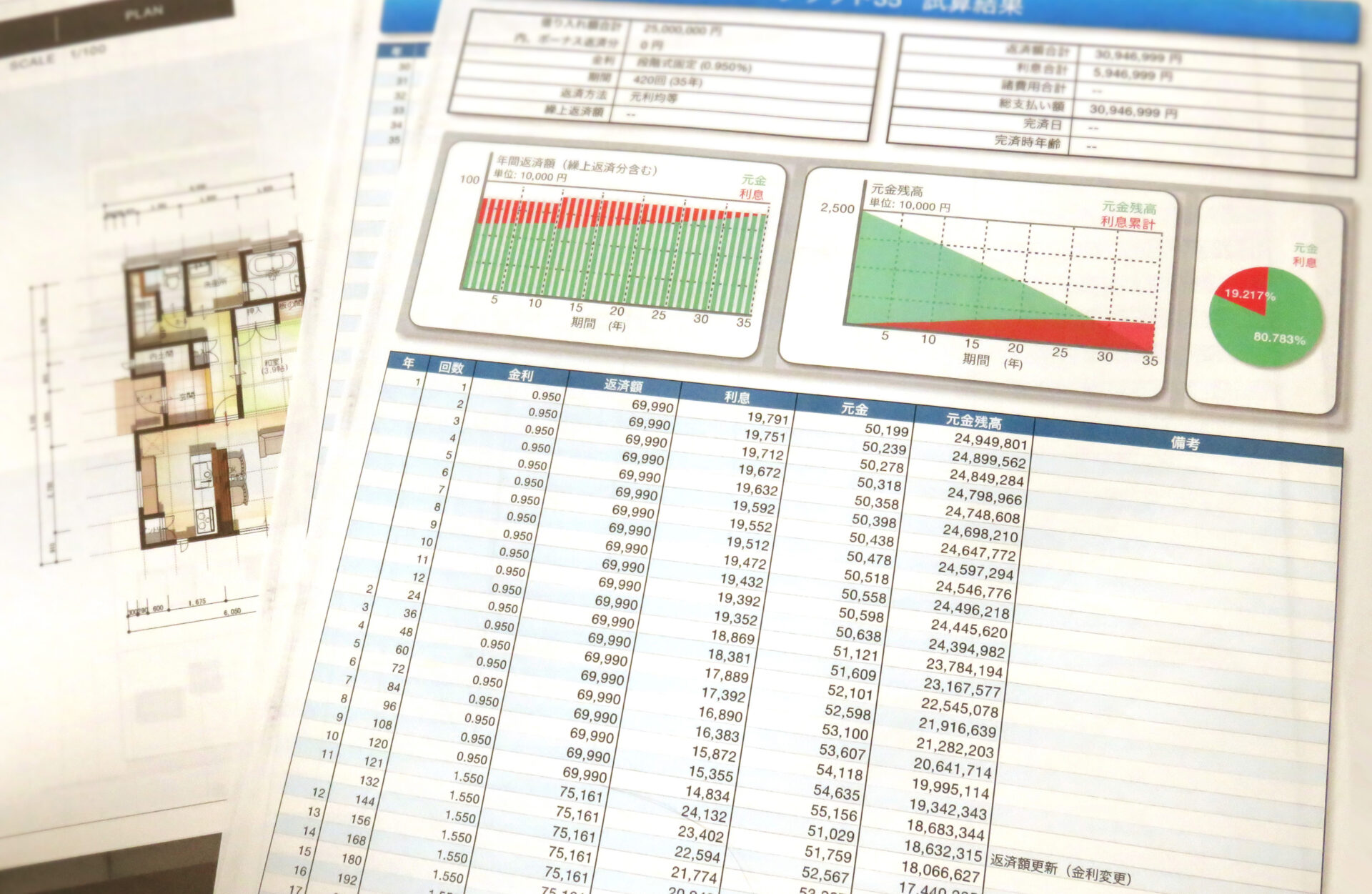

キャッシュフローの改善のシミュレーション例

Aノンバンク

購入時 2500万円で金利2%で借り入れ融資期間35年

Bバンク

5年後に借り換え 2240万円で金利1.5%に借り換え融資期間30年

残りの融資30年の返済額

A 月の返済額 82,815円 総返済額 29,813,400円

B 月の返済額 77,306円 総返済額 27,830,355円

差額 月の返済額 5,509円 総返済額 1,983,045円

借り換えにより、約200万円支出を減らすことができました。また、月額のキャッシュフローも改善しているので、負担が少なく返済完了できます。

ローンの金利のタイプを変更できる

借り換えのタイミングで、固定金利か変動金利かを改めて選びます。当初ローンを組んだときと経済状況が変化した場合などは、より適切な金利タイプを選び直すチャンスです。

新しい金融機関と取引実績を作ることができる

ローンの借り換えは、これまでに取引のなかった金融機関と関係を作るチャンスでもあります。自分のことを評価してくれる金融機関に出会えれば、今後の投資活動にもプラスとなります。

既存の借入先と金利交渉できる場合

借入先の金融機関を変更するほかに、現在の借入先でより有利な金利条件を提示してもらえるよう交渉するという選択肢もあります。「別の金融機関から借り換えの提案を受けている」と伝えると、金利の引き下げ交渉ができるかもしれません。

団体信用生命保険の見直しになる

ローン借り換えが、団体信用生命保険の見直しのきっかけとなることもあります。当初契約したときよりも良い内容の商品が出ている場合もあるため、よく補償内容を確認して、再検討してみましょう。

借り換えの費用を経費にできる

借り換えの際には、一括繰り上げ返済手数料などの費用が発生しますが、これは経費として計上できます。また、赤字が発生した場合は損益通算による節税効果も期待できます。

ファイナンシャル・プランナーによる

みらい収支シミュレーションはこちら

不動産投資ローンの借り換えデメリット

既存の借入先から信用を失うことも

金利などの条件変更の相談をする際に、収支があまりに悪化していたり、悪化の理由を合理的に説明できなかったりすると、信用を失い、今後の投資活動に支障が出る可能性もあります。

借入条件が悪化するケースもある

個人属性や景気の影響などによって、金利がかえって高くなってしまうケースもあります。また、金利が下がったとしても、融資期間が短ければ、月々の返済額が高くなることもあります。

ローンが承認されないこともある

借り換え時には、改めて個人の属性が審査されます。カードローンなどの利用状況によっては、ローン審査に影響が出るかもしれません。また、借り換え時の物件の資産価値が当初より下落している場合なども、ローン審査に悪影響を及ぼす可能性があります。

繰り上げ返済手数料など様々な費用が発生する

返済や借入する金融機関や、登記手続きをする司法書士により費用が変わってきます。

事前にしっかりと確認をして進める必要があります。キャッシュフローが改善されても、諸費用が高すぎるとトータルで損をすることになりかねません。

繰上げ返済費用の一案

- 一括繰り上げ返済手数料

- 抵当権抹消登記に関する費用

- 融資手数料や保証料

- 団体生命保険料

- 印紙税

- 抵当権設定登記費用

投資ローンの借り換えをできる金融機関が少ない

住宅ローンと比較すると、不動産投資ローンは融資審査が煩雑であることなどから、取り扱いが限られるのが実情です。さらに借り換えとなると、新規融資と比較して融資額が少なくなるため、金融機関としては新規融資ほど積極的には提案しないことが多いのです。

手続きに時間と手間が必要

購入時にローンを組む場合は、不動産会社が対応してくれることが多いのですが、借り換えとなるとオーナー自身でさまざまな手続きや交渉を行わなければなりません。金融機関の営業している平日に時間を作らなければならないため、ある程度の負担が生じるのは避けられません。

不動産投資ローンの借り換えの流れ

借り換えを行う場合、一般的には次のようなフローとなります。

- 現在の返済元本、返済条件等の確認

- 借り換え先の検討

- 新しい借入先での仮審査

- これまでの借入先との金利交渉(可能であれば)

- 新しい借入先での本審査

- これまでの借入先に、返済準備日数と返済額を確認

- 融資実行と一括返済(同日に行う)

- これまでの借入先での抵当権抹消と、新しい借入先での抵当権設定登記

ローン借り換えにあたり必要な書類

一般的に必要となる書類は次の通りです。ただし、金融機関ごとに異なる可能性もありますので、必ず担当者にご確認ください。

- 売買契約書:物件を購入した際の契約書です

- 重要事項説明書:こちらも、物件の購入時のものです

- 登記簿謄本、公図

- 賃貸契約書

- 収入証明:源泉徴収票や確定申告書を用意します。法人の場合は登記簿や決算書を準備してください

- ローン償還表

- その他、資産状況に関する情報:預金通帳、株式や投資信託などの資産情報、不動産投資ローン以外の車のローンなどの借入情報が必要です

不動産投資ローンの借り換えの注意点

完済や売却が近いと割高になる

ローン借り換えのメリットを最大限に得るには、借り換える時期が大切です。完済や売却が近い時期に借り換えてしまうと、返済額は思ったほど減らないこともあります。借り換えには事務手数料などがかかるため、トータルではかえって負担が大きくなることもあるのです。

共同担保を設定すると分割しづらい

複数の不動産に担保権を設定するのが共同担保です。共同担保を設定したなかから単独の物件の担保を外すためには、ローンを一定額返済するなど、複雑な交渉が必要です。

キャッシュフローが再び悪化する

投資用マンションの経営においては、家賃の下落や管理費の上昇など、さまざまなリスクを想定しておかなければなりません。ローンの借り換えを検討する際には、こうしたリスクを改めて評価し、長期的なキャッシュフローをなるべく精緻に見積もりましょう。これらのシミュレーションが甘いために収支がふたたび悪化してしまっては、借り換えにかけた手間も水の泡となってしまいます。

不動産投資ローン借り換え 成功事例

追加担保で金利を下げることに成功

関東北部で地方公務員として働く40代のAさんは、数年前に投資用マンションをフルローンで購入しました。ノンバンクから約3%の金利で借り入れていましたが、この負担が大きく、収支がマイナスになっていました。

そこでAさんは、ローンの借り換えを検討します。付き合いのある地元の金融機関に相談したところ、はじめは東京に投資用マンションを持つ顧客への融資実績がなかったため、なかなか理解が得られず大変だったと言います。Aさんは親から贈与された土地に無担保の自宅を保有していたため、最終的には、この自宅と投資用マンションに共同担保を設定し、1%前半まで金利を下げることができました。返済が早く進むため、とても満足しているとのことです。

本業の取引先の金融機関にローンを借り換え

Bさんは、中小企業を経営する50代の男性です。友人の紹介で10年ほど前に、投資用に新築のワンルームマンションを購入しました。ローンは販売会社の提携ローンを利用し、金利は約2%だったと言います。

本業の取引先である金融機関と別件の相談をしている際に、たまたまこの投資用物件の話になり、Bさんは借り換えができないかと担当者に尋ねてみました。この金融機関が積極的に融資をしているタイミングだったこともあり、金利を1%前半に下げて借り換えることに成功しました。担当者の話によると、物件の担保評価以上に、Bさんの本業の実績が高く評価されたとのことです。信用でこれほど交渉がうまくいくとは、と驚いたとお話されていました。

あなたのマンション・アパートの価格が分かる