投資マンション基礎知識

マンション投資における利回り相場|利回りが高くても注意が必要な物件とは

マンション投資の利回りは、重要な運用指標のひとつです。そのため物件の購入に先立って、最近の利回り相場が気になる方も多いでしょう。

一方で、利回りの仕組みや計算方法が分からず、どこまで利回りを信じてよいのか、本当にマンション投資で収益を出せるか、不安な方もいるのではないでしょうか。

マンション投資における利回りの種類や計算方法、全国のエリア別利回り相場、高利回りでも注意すべき物件の特徴について解説します。ぜひ投資のシミュレーションにお役立てください。

目次

マンション投資における利回りとは

マンション投資の指標である利回りには、大きく分けて次の3つがあります。

- 表面利回り

- 想定利回り

- 実質利回り

それぞれに使い道が異なり、把握していないとマンション投資の収支見通しを誤る可能性があるため、注意が必要です。それぞれ詳しく解説します。

表面利回り

表面利回りとは、物件価格に対し、1年間でどの程度の家賃収入を得られているかを把握するための指標で、「グロス利回り」とも呼ばれます。計算式は次のとおりです。

表面利回り(%)= 年間家賃収入 ÷ 物件購入価格 × 100

たとえば、購入価格3,000万円のマンションに対し年間家賃収入120万円とした場合の表面利回りは、以下のとおりです。

120万円 ÷ 3,000万円 × 100 = 4.0%

表面利回りは、不動産運用のためのランニングコストは考慮していないため、実際の運用シミュレーションをする際には、諸経費を加味して計算することが必要です。

表面利回りは算出が簡単なため、複数の物件を比較する際の指標や、入居者のいない新築物件の利回り表示として使われることが多い指標です。

想定利回り

表面利回りの一種で、満室を想定した「想定利回り」と呼ばれる指標があります。

想定利回りではランニングコストと空室を加味していないため、その不動産に最大どれだけの収益性があるかを示す、収益性の概要ともいえる指標です。計算式は次のとおりです。

想定利回り(%)= 満室時の年間家賃収入 ÷ 物件購入価格 × 100

不動産投資サイトに掲載されているマンションの利回りは、満室時の想定利回りを表面利回りとして記載していることがほとんどです。従って、空室がある場合には、実際の収支が異なる点に注意してください。

実質利回り

実質利回りとは、運用時の諸経費や購入時の諸経費を差し引いて計算した利回りのことで、投資額に対しどの程度効率的に現金を得られるかを表す数値です。「ネット利回り」「NOI利回り」とも呼ばれ、表面・想定利回りよりも物件の持つ収益性を正確に把握できます。計算式は次のとおりです。

実質利回り(%)=(年間家賃収入 – 年間諸経費)÷(物件購入価格 + 購入時諸経費)× 100

たとえば、1,500万円のマンションを購入するために50万円の経費がかかり、家賃収入が80万円で、20万円の経費がかかった場合の実質利回りは、以下のとおりです。

(80万円 – 20万円)÷(1,500万円 + 50万円)× 100 = 3.87%

年間諸経費には管理費や修繕積立金を含めて計算します。ただし実質利回りに空室は加味されていないため、より綿密な運用シミュレーションを行う場合は、空室もコストとして想定に入れることが必要です。

ファイナンシャル・プランナーによる

みらい収支シミュレーションはこちら

マンション投資における利回り相場

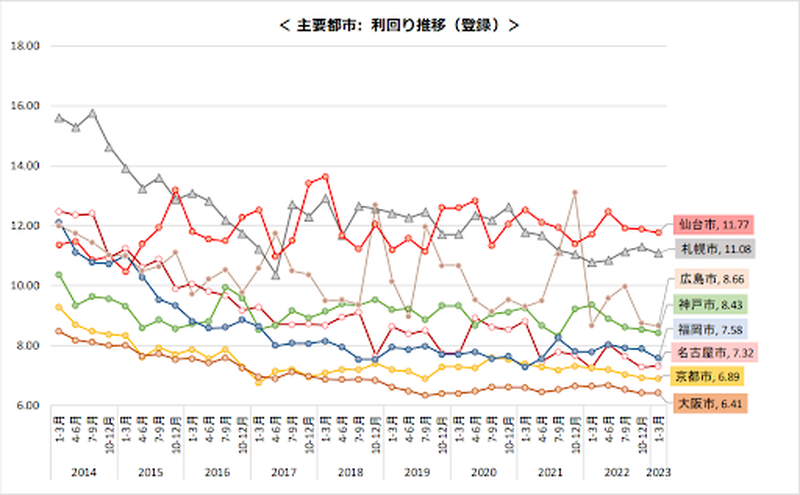

マンション投資の利回りの目安を紹介します。「不動産投資と収益物件の情報サイト 健美家」の「収益物件 市場動向 四半期レポート 2023年1月~3月期」のデータをもとに、日本全国と主要都市のマンション利回りを紹介します。

築年数と利回りの関係

投資マンションの利回りを考える際の前提として、一般的に物件価格が高ければ利回りは低くなることを押さえておきましょう。物件の築年数で見た場合に、一般に築年数が古いほど価格が安くなり、利回りが高くなります。

一般に築11〜30年未満の物件は値動き・家賃収入ともに安定するため、利回りも安定している傾向にあります。一方で新築マンションの場合は価格が高いため、中古物件よりも利回りが低くなります。新築マンションの価格には「新築プレミアム」という上乗せが生じるため、同等条件の中古物件よりも20〜30%高くなり、その分利回りが低くなるのです。

参考までに、東京23区の新築マンションの利回り相場は3〜5%です。実際には、ローンの支払いと諸経費がかかることを考慮し、利回り3%を最低ラインの目安にして物件を選ぶことをおすすめします。

全国の利回り相場

2023年1-3月期の全国の区分マンションの平均利回りは7.21%、平均価格は1,629万円でした。

健美家「収益物件 市場動向 四半期レポート 2023年1月~3月期」より

2014年からの推移を見ると、価格は1,102万円から1,629万円へと緩やかに上昇し、利回りは9.56%から7.21%へと緩やかに下降しています。

平均築年数は、2020年には25. 9年、2023年1-3月期には30. 8年と、築年数の古い物件へと推移している傾向です。

健美家「収益物件 市場動向 四半期レポート 2023年1月~3月期」より

首都圏エリアの利回り相場

2023年1-3月期の首都圏エリアの平均利回りは、6.65%です。内訳は、東京23区で5.75%、東京市部8.84%、横浜市7.55%、埼玉主要7.87%、千葉主要8.84%でした。

健美家「収益物件 市場動向 四半期レポート 2023年1月~3月期」より

それぞれ2014年から10年間で、価格の緩やかな上昇にともない、利回りは緩やかに下降しています。首都圏エリアの2023年1-3月期の平均物件価格は1,908万円、平均築年数は31. 8年で、築浅物件の平均利回りは4.15%となっています。

東海エリアの利回り相場

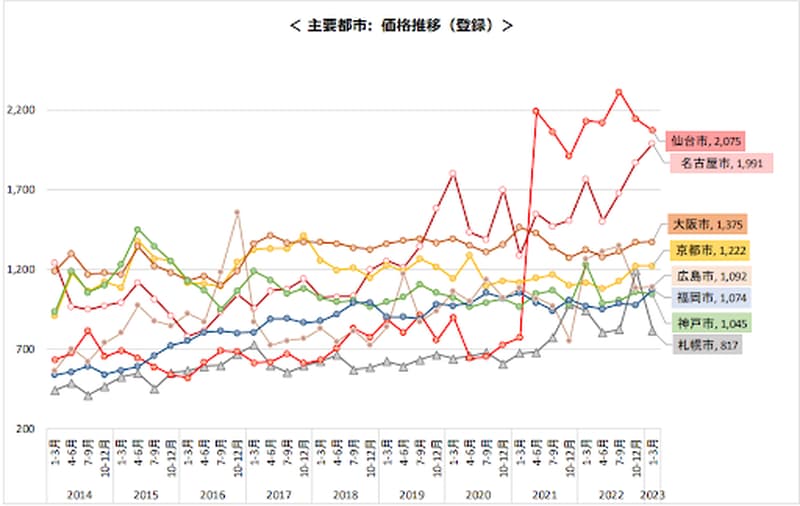

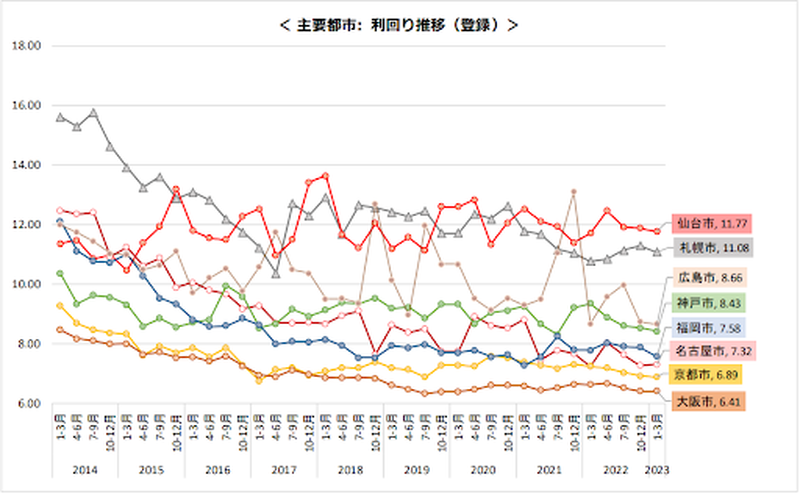

2023年1-3月期の名古屋市の平均利回りは7.32%です。

名古屋市の利回りも10年間で緩やかに下降傾向で、価格は2019年から数百万円単位の大幅な上昇と下落を繰り返し、全体的には上昇傾向です。名古屋市の物件価格の変動には、再開発計画の影響があると考えられます。

2023年1-3月期の名古屋市の平均物件価格は1,991万円で、他エリアに比べても高水準です。

健美家「収益物件 市場動向 四半期レポート 2023年1月~3月期」より

2023年の名古屋市の平均築年数は27. 9年で、築浅物件の利回りは4.60%です。

関西エリアの利回り相場

2023年1-3月期の平均利回りは、大阪市6.41%、京都市6.89%、神戸市8.43%でした。

健美家「収益物件 市場動向 四半期レポート 2023年1月~3月期」より

首都圏と大きな相違はなく、利回りは10年間で緩やかな下降傾向です。物件価格は3都市とも細かなアップダウンはあるものの、10年間ほぼ横ばいです。2023年1-3月期の関西エリアの平均物件価格は1,229万円でした。

関西エリアの物件の平均築年数は28. 6年で、築浅物件の利回りは4.80%です。

上記以外のエリアの利回り相場

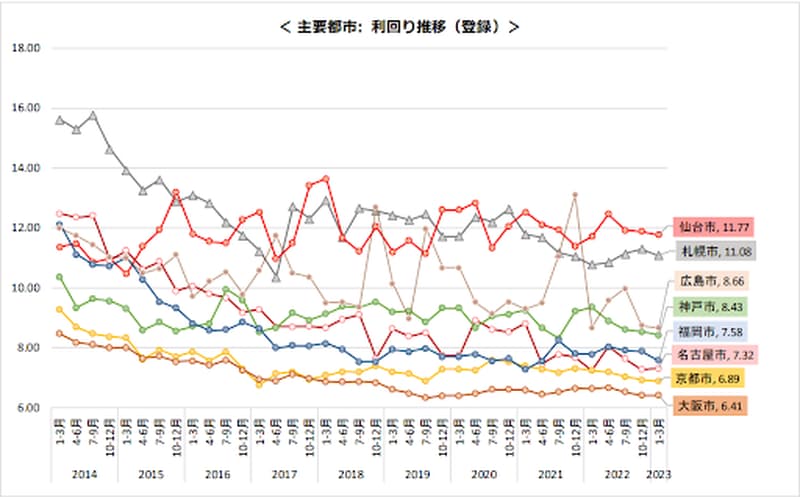

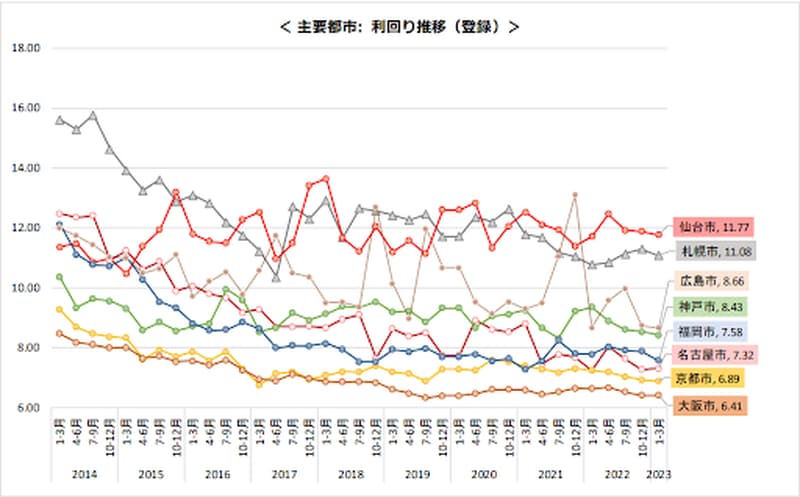

上記以外の地方エリアの平均利回りは、札幌市11.08%、仙台市11.77%、広島市8.66%、福岡市7.58%となっており、首都圏と比べると高い利回りです。

健美家「収益物件 市場動向 四半期レポート 2023年1月~3月期」より

利回りの推移は他のエリアと同様、緩やかな下降傾向で、広島市に関しては、2017年から4半期ごとの振れ幅が大きくなっています。

価格は仙台市では2021年1-2月期で1,500万円近く上昇するなど、再開発の影響と思われる変動があり、利回りも影響を受けています。2023年1-3月期の仙台市の平均物件価格は2,075万円で、東京23区の2,287万円に近い水準となっています。

平均築年数は、北海道38. 4年、東北32. 3年、中国・四国36. 4年、九州・沖縄29. 7年で、築浅物件の利回りは、北海道4.44%、東北4.22%、中国・四国4.81%、九州・沖縄4.79%です。

マンション投資における理想的な利回りと最低ライン

マンション投資を成功させるためには、適切な利回りの物件を選ぶことが重要です。しかし、「適切な利回り」の基準は、投資家の目的や市場の状況によって異なります。一般的に考えられている理想的な利回りと最低ラインについて解説します。

理想的な利回りの目安

マンション投資において理想的とされる利回りは、一般的に6%以上だと考えられます。これは、投資にかかるリスクとリターンのバランスを考慮した場合、6%以上の利回りがあれば、ある程度の収益性が期待できるからです。

しかし、物件の立地や状態、市場環境によって大きく異なるため、一概に判断することはできません。例えば、都心の優良物件では4〜5%の利回りでも十分に魅力的な投資対象となる可能性があります。一方、地方の物件では8%以上の高利回りを求める投資家も少なくありません。

最低ラインとされる利回り

投資の最低ラインとしては、4%~が目安とされることが多いです。これは、銀行預金の金利よりも十分に高く、投資としての意義が認められる水準です。4%という数字は、日本の長期的なインフレ率(約2%)と、投資にかかるリスクプレミアム(約2%)を合わせた水準とも言えます。つまり、4%の利回りがあれば、長期的にはインフレに負けない資産運用が可能になるという考え方です。

関連記事:不動産投資の利回り最低ラインとは?利回りの目安と計算方法について解説

利回りの判断基準

利回りを判断する際は、物件の立地条件、築年数、周辺の家賃相場、将来的な資産価値の変動予測、管理費や修繕積立金などの諸経費を考慮する必要があります。駅からの距離や周辺の利便施設の充実度、新築か中古か、築年数による将来的な修繕費用の見込み、近隣物件との競争力、再開発計画の有無や人口動態なども重要な判断材料となります。

これらの要素を総合的に判断し、自身の投資目的に合った物件を選ぶことが重要です。安定した家賃収入を重視するのか、将来的な値上がり益を期待するのかによって、求める利回りの水準は変わってきます。

利回りを確認する際の注意点

マンション投資で成功するためには、利回りの数字を正しく理解し、適切に判断することが重要です。物件の利回りを確認する際に注意すべきポイントについて解説します。

表面利回りだけで判断しない

表面利回りは、年間の家賃収入を取得価格で割った単純な計算結果です。例えば、3,000万円の物件で年間家賃収入が180万円の場合、表面利回りは6%(180万円÷3,000万円)となります。しかし、この数字だけでは実際の収益性を正確に把握することはできません。なぜなら、表面利回りには様々な経費が考慮されていないからです。実際の収益は、これらの経費を差し引いた後の金額となります。

経費を考慮したシミュレーションの重要性

実質的な収益を把握するためには、

- 管理費

- 修繕積立金

- 固定資産税

- 都市計画税

- 火災保険料

- 空室損失

- 退去後の修繕費用

- ローン金利

などの経費を考慮したシミュレーションが重要です。これらの経費を考慮した上で、実質利回りを計算することで、より現実的な投資判断が可能になります。表面利回り6%の物件でも、これらの経費を差し引くと実質利回りが3%程度になることも珍しくありません。

シミュレーションを行う際は、できるだけ正確な数字を使用することが大切です。特に管理費や修繕積立金は物件によって大きく異なるため、実際の金額を確認することをおすすめします。

利回りの変動要因

投資判断をより慎重に行うためには、利回りが将来的に変動する可能性についても考慮する必要があります。利回りは固定的なものではなく、家賃相場の変動、空室率の変化、固定資産税の評価額の変更、大規模修繕の実施、金利の変動(変動金利ローンの場合)などの要因によって変動する可能性があります。

関連記事:不動産投資ローンの金利相場の目安|低金利で借りる5つの方法

これらの要因を考慮し、長期的な視点で利回りの変動を予測することが重要です。例えば、駅前再開発が予定されている地域では、将来的な家賃上昇や資産価値の向上が期待できるかもしれません。一方、人口減少が進む地方都市では、長期的に家賃下落や空室率上昇のリスクがあるかもしれません。

以上のポイントを踏まえ、表面的な数字だけでなく、実質的な収益性と将来的な変動リスクを考慮した上で投資判断を行うことが、成功への近道となります

利回りが低くても検討すべき物件の特徴

マンション投資において、高利回りの物件は確かに魅力的です。しかし、利回りだけで判断するのではなく、物件の持つ潜在的な価値や将来性も考慮することが大切です。利回りが低めでも検討の価値がある物件の特徴について解説します。

立地条件の良さ

駅近や都心部など、立地条件が優れている物件は、利回りが低めでも検討に値する場合があります。リッチの良い物件は、通勤や通学に便利な立地は常に一定の需要が見込め、入居者を見つけやすく、長期的な入居も期待できます。また、優れた立地は長期的に見て資産価値が下がりにくい傾向があります。

東京都心の山手線沿線のマンションは、例え利回りが3%程度と低めでも、安定した需要と資産価値の維持が期待できるため、多くの投資家から選ばれています。

将来的な値上がり期待

再開発計画がある地域や、インフラ整備が進んでいる地域の物件は、現在の利回りが低くても、将来的な価値上昇が期待できる場合があります。大規模再開発計画、交通インフラの整備、企業の進出などがある地域は特に注目です。

新しい商業施設やオフィスビルの建設により地域の価値が向上したり、新駅の開業や路線の延伸により利便性が向上し需要増加が見込めたりする可能性があります。また、大企業の本社や工場の移転は、地域の雇用を増やし、不動産需要を高める可能性があります。

安定した需要が見込める物件

大学や大企業が近くにある地域など、安定した賃貸需要が見込める物件は、利回りが若干低くても投資対象になり得ます。これらの物件は空室リスクが低く、長期的に安定した収入が期待できます。常に一定の需要があるため、空室期間が短くなる傾向があり、安定したキャッシュフローを生み出す可能性が高いです。

こういった物件は、短期的な利回りは低くても、長期的な視点で見ると安定した投資対象となる可能性が高いです。投資判断の際は、目先の利回りだけでなく、物件の持つポテンシャルや将来性も十分に考慮することが重要です。

利回りが高くても注意が必要な物件とは

利回りは、あくまで設定した条件で運用が成功したとみなした数値であり、利回りが高いほど物件の収益性が高いというわけではありません。

マンション投資をするうえで、利回りが高くても注意すべき物件の特徴があります。ここではとくに注意すべき4つのポイントを解説します。

- 空室率が高い物件

- エリアの需要が低い物件

- 管理状態の悪い物件

- 築年数の古い物件

空室率が高い物件

利回りが高くても、空室率が高い物件は投資対象から外すべきです。空室の多い物件では、想定利回りと実際の運用の開きが大きくなってしまいます。こうした物件には、入居づけが難しい以下のような要因があると考えられます。

- 相場よりも敷金・礼金、家賃が高い

- 設備の充実度が低い

- 物件にこれといった魅力がない

- 管理会社が入居者募集に注力しない

- 近隣に競合物件ができている

これらの要因でマンション投資の収益率は下がり、場合によっては持ち出しが生じ赤字になってしまいます。自分で空室の原因を突き止め、自力で対処できる場合を除いては、空室率の高い物件への投資は避けるべきです。

エリアの需要が低い物件

エリアに賃貸需要が少ない物件も、投資をしないほうがよいです。

地方の物件や駅から遠い物件は、たとえ表面利回りが高くても要注意です。賃貸需要の多い都市部の物件であれば、満室状態を維持しやすく収益が安定しますが、地方や人口流出エリアの物件は、今後も賃貸需要が下がり、空室リスクが増す可能性が高いためです。

地方の物件は価格が低いため手が届きやすいですが、土地や建物の評価が低い物件が多く、将来売却がしにくくなる可能性もあります。

そのため、運用によほどの戦略がない限り、需要のないエリアの物件は避けたほうが無難です。

管理状態の悪い物件

管理状態の悪い物件も、購入を避けるべき物件のひとつです。

傷みが目に付く物件や清掃が行き届いていない物件は、入居希望者が現れにくく、空室率が上がる原因になります。エントランスやゴミ捨て場、駐輪場や駐車場などが清掃されていないようであれば、その物件の管理状態がよくないと判断できます。

また、管理費が安い場合にも、注意が必要です。修繕積立金などの管理ができておらず、修繕ができていない可能性が高いためです。外壁塗装や、屋上防水、室内の原状回復などが疎かになっている場合には、物件購入後に多額の修繕費用がかかるリスクもあります。

そのため、物件の管理状態が悪い物件の購入は、避けたほうが無難です。

築年数の古い物件

築年数の古すぎる物件も、投資におすすめできません。

築年数の古い物件は価格が安く高利回りのケースが多いため、魅力的な物件に映ります。しかし一般に設備が古く、大規模改修の必要性が生じる可能性があり、その場合は費用を負担しなければなりません。また、古くなるにつれ、修繕積立金自体が値上げされる可能性もあり、その場合は費用負担が増えてしまいます。

また、築年数の古いマンションは最近のニーズに応えていない可能性があるため、入居づけが難しくなります。想定入居者層にもよりますが、バス・トイレが別か、セキュリティは万全か、十分な収納スペースがあるか、Wi-Fiがあるかといったニーズに応えられていないと、入居者を集めにくいでしょう。

さらに、1981年6月以前の旧耐震基準で建築された物件の場合は、金融機関が融資を渋るため、自己資金で購入せざるを得なくなる点にも、注意が必要です。

そのため築年数の古すぎる物件は、よほど投資経験の豊富な人以外は、購入しないほうが安全です。

ファイナンシャル・プランナーによる

みらい収支シミュレーションはこちら

マンション投資の利回りを高める方法

マンション投資で成功するためには、適切な物件選びと効果的な運用が不可欠です。マンション投資の利回りを高めるための具体的な方法について解説します。

物件選びのコツ

高利回りを実現するための第一歩は、適切な物件選びです。前述のように、需要の高いエリアを選ぶことが重要です。具体的には、駅からの距離が近く、コンビニエンスストアやスーパーマーケットなどの生活利便施設が充実している地域が望ましいでしょう。また、大学や企業が集中しているエリアも安定した需要が見込めます。

築浅物件や管理状態の良い物件を選ぶことも大切です。築年数が浅い物件は、当面の大規模修繕の心配が少なく、入居者からの人気も高い傾向にあります。ただし、新築物件は初期投資額が高くなりがちなので、価格と家賃のバランスが良い物件を探すことがポイントです。

家賃設定の最適化

周辺相場をしっかり調査することで適切な賃料を設定するようにしましょう。不動産仲介会社に相談したり、オンラインの不動産ポータルサイトで類似物件の家賃を確認したりすることで、適正な家賃水準を把握できます。

物件の特徴や設備を活かした価格設定も効果的です。例えば、最新のセキュリティシステムが導入されているなら、その点をアピールして若干高めの家賃設定が可能かもしれません。また、季節や需要に応じて柔軟に価格を調整することも検討しましょう。例えば、引っ越しシーズンには需要が高まるため、やや高めの家賃設定ができる可能性があります。

経費削減の工夫

利回りを高めるためには、収入を増やすだけでなく、経費を抑えることも重要です。適切な管理会社選びは、重要なポイントです。複数の管理会社の見積もりを比較し、サービス内容と価格のバランスが良い会社を選びましょう。

また、こまめな修繕によるトラブル予防も効果的です。小さな問題を早期に発見し対処することで、大きな修繕費用の発生を防ぐことができます。定期的な配管の清掃や外壁の点検などを行うことで、大規模な水漏れや外壁の剥離といった問題を予防できます。

省エネ設備の導入による光熱費の削減も検討に値します。LED照明や高効率給湯器の導入は、初期投資はかかりますが、長期的には経費削減につながります。さらに、このような環境に配慮した設備は、入居者にとっても魅力的なポイントとなり、空室リスクの低減にも寄与します。

リノベーションによる価値向上

適切なリノベーションは、物件の価値を高め、より高い家賃設定を可能にします。キッチンやバスルームなど水回りの刷新は、特に効果的です。最新の設備を導入することで、入居者の満足度が高まり、長期入居にもつながります。

壁紙の張り替えや床材の交換など、比較的低コストで実施できるリノベーションでも、物件の印象を大きく変えることができます。明るく清潔感のある内装は、内見時の印象を良くし、成約率の向上につながります。

収納スペースの拡充も、入居者にとって大きな魅力となります。特に都市部の物件では、効率的な収納スペースの確保が重要視されます。クローゼットの増設や、デッドスペースを活用した収納の工夫など、空間を有効活用するリノベーションを検討しましょう。

セキュリティ設備の強化も、物件の価値を高める有効な方法です。オートロックシステムの導入や防犯カメラの設置は、入居者に安心感を与え、高い家賃設定の根拠となります。特に、女性や高齢者をターゲットとする物件では、セキュリティの充実は非常に重要なポイントとなります。

マンション投資における利回り以外の重要な指標

マンション投資を成功させるためには、利回りだけでなく、他の重要な指標にも注目する必要があります。投資判断の際に考慮すべき重要な指標について解説します。

空室率

空室率は、物件の収益性に直接影響を与える重要な指標です。空室率が高いと、家賃収入が減少し、実質的な利回りが低下してしまいます。投資判断の際には、エリアの平均空室率や、物件の過去の空室状況を確認し、安定した需要があるかを判断することが大切です。

空室率を低く抑えるためには、適切な家賃設定や、物件の魅力向上、効果的な募集活動などが重要です。定期的に市場動向を確認し、必要に応じて家賃の見直しや設備の更新を行うことで、競争力を維持し、空室率を低く保つことができます。

築年数

築年数は、物件の将来的な修繕費用や資産価値の変動に大きく関わります。一般的に、築年数が古くなるほど修繕費用が増加し、資産価値が下がる傾向があります。しかし、築年数だけで判断するのではなく、建物の構造や管理状態、立地条件なども総合的に考慮する必要があります。

築浅物件は初期投資が高くなる傾向がありますが、当面の大規模修繕が不要で、入居者からの人気も高いというメリットがあります。一方、築年数が古い物件は購入価格が低く、高い利回りが期待できる場合がありますが、将来的な修繕費用や空室リスクを慎重に検討する必要があります。

投資判断の際には、築年数に応じた修繕計画や修繕積立金の状況を確認することが重要です。適切に修繕が行われ、管理が行き届いている物件であれば、築年数が古くても良好な状態を保っている可能性があります。

資産価値の推移

不動産の資産価値は、エリアの発展状況や経済情勢によって変動します。長期的な投資を考える上で、将来的な資産価値の変動を予測することは非常に重要です。

資産価値の推移を予測する際は、以下のような要素を考慮します。

地域の開発計画

大規模再開発や新駅の建設など、地域の将来性に影響を与える計画がないか確認しましょう。

人口動態

若年層の流入が多い地域は、将来的に不動産需要が高まる可能性があります。一方、高齢化や人口減少が進む地域では、長期的に資産価値が下がるリスクがあります。

経済動向

地域の主要産業の盛衰や、新たな企業の進出などは、不動産価値に大きな影響を与えます。

建物の特性

耐震性能や省エネ性能など、建物自体の質も長期的な資産価値に影響します。

過去の取引価格の推移を調べることも、将来の資産価値を予測する上で有用です。国土交通省が提供する不動産取引価格情報や、不動産ポータルサイトなどを活用して、過去の価格動向を確認しましょう。

ただし、過去の推移が必ずしも将来の動向を保証するものではないことに注意が必要です。常に最新の情報を収集し、複数の観点から資産価値の変動を予測することが重要です。

実績の豊富な不動産会社へ相談しよう

マンション投資の利回りは、運用の収益を判断するための重要な指標です。とはいえ、表示されている利回りだけで投資物件を決めてしまうと、運用において大きなリスクを負うことになりかねません。

将来の運用リスクを下げるためには、空室率やエリア需要、物件の管理状態、築年数など、さまざまな要素への留意が必要です。さらに利回り相場は、物件のエリアによっても異なるため、マンション投資を始めるなら、十分な情報収集と準備が必要です。

もし投資先の判断に迷う場合には、信頼できる不動産会社に相談することをおすすめします。顧客ひとりひとりの要望をヒアリングしてくれる誠実な担当者がいる会社を選べば、もっとも適切な物件を紹介してくれるはずです。大切なマンション投資の相談は、ぜひノウハウと実績の豊富な不動産会社をお選びください。

あなたのマンション・アパートの価格が分かる

コラム監修

伊藤 幸弘(いとう ゆきひろ)

株式会社TOCHU(トウチュウ)代表取締役

投資マンション専門家/不動産コンサルタント

プロフィール

2002年より投資用中古ワンルームマンション売買のキャリアをスタートし、現場での売主・買主双方のリアルな課題解決を通じて、個人投資家の資産形成支援に従事。

2014年に株式会社東・仲(現:株式会社TOCHU)を立ち上げ、通算の取扱実績は20,000件以上。

2025年からは業界初の価格透明化サービス「TOCHU iBuyer」を展開し、中古投資マンション市場の健全化を推進。

「誠実な取引こそが市場の信頼をつくる」という理念のもと、投資マンションの適正な価値形成を目指して活動している。

保有資格

・公認 不動産コンサルティングマスター

・宅地建物取引士

・ファイナンシャル・プランニング技能士

・賃貸不動産経営管理士

・投資不動産取引士

・競売不動産取扱主任者

・日本不動産仲裁機構 認定ADR調停人

著書・実績

『投資ワンルームマンションをはじめて売却する方に必ず読んでほしい成功法則』(クロスメディア・パブリッシング)

『マンション投資IQアップの法則 〜なんとなく投資用マンションを所有している君へ〜』(CHICORA BOOKS)