投資マンション失敗

ワンルーム投資が儲からない原因は5つ!利益を確定させるときの考え方も解説

ワンルーム投資は、少額から始められる人気の不動産投資です。銀行から融資を受ける際は購入した物件を担保にしますが、リスクを抑えられるのがメリットといえるでしょう。

一方で、「ワンルーム投資は儲からないからやめておけ」といわれることもあります。

本当にワンルーム投資は儲からないのでしょうか。市場の動向や儲からない原因を分析します。

目次

今、ワンルーム投資は儲からない?市場の動向をチェック

ワンルームマンションの価格は全国的に上昇傾向にあり、家賃も値上がりしています。一方で、利回りは減少傾向にあり、儲けを出せない人も少なくありません。

データをもとにワンルーム投資の市場動向を分析します。

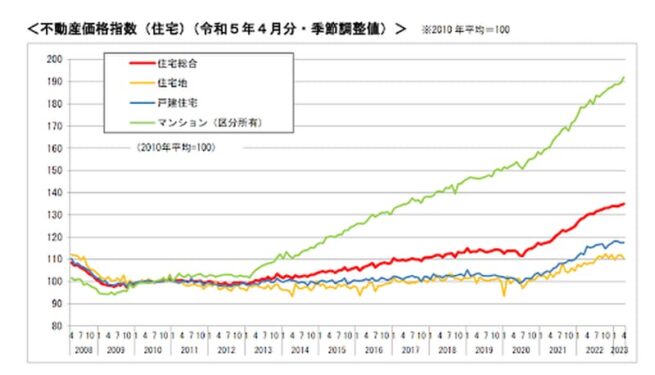

ワンルームマンションの価格は上昇している

マンションは戸建てに比べて価格の上昇率が高く、将来にわたって大幅な下落が起きないことが見込まれるため、投資用物件として注目を集めています。

出典:国土交通省「【報道発表】不動産価格指数(令和5年4月・令和5年第1四半期分)の公表」

国土交通省が発表した全国の不動産価格指数は、2010年を100とした場合、2023年4月の戸建てが117.5に対してマンションは192.0と、圧倒的な価格上昇を見せています。

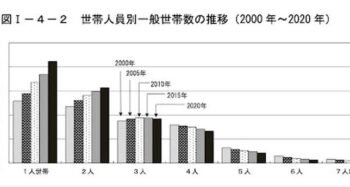

一人暮らし世帯が増加している

総務省が令和2年に行った国勢調査によると、世帯人数別の世帯数では一人暮らし世帯が最も多く、さらに増加傾向が顕著です。

出典:総務省統計局「令和2年国勢調査 人口等基本集計結果」

ワンルームの需要は今後も高まっていくことが予測できます。

家賃相場は上昇している

ワンルーム投資で利益を出すには、安定的な家賃収入が重要です。家賃収入によってローンの返済や固定資産税、修繕積立金などの経費を支払う必要があるためです。

東京圏(東京都・神奈川県・千葉県・埼玉県)では、コロナ禍を含む10年間の家賃相場は上昇を続けており、今後も大きな値下がりは考えにくいのが現状です。

出典:公益財団法人 不動産流通推進センター「2023 不動産業統計集」(住宅新報による)

しかし、個別の物件では築年数によって家賃は徐々に下落します。

年数が経過し物件の価値が下がったときでも、家賃収入が諸経費を上回る物件でないと、ワンルーム投資は失敗してしまうでしょう。

利回りは減少している

マンション価格の上昇率は戸建てに比べると高く、家賃相場も値上がりしています。一方で、ワンルーム投資の利回りは減少傾向にあります。

2023年4月の調査では、東京のワンルーム投資の利回りは3.8%と4%を割り込んでいます。

出典:一般財団法人 日本不動産研究所「第48回 不動産投資家調査」

利回りは、以下の式で計算します。

利回り(%)=年間の家賃収入 ÷ 物件価格 × 100

家賃収入が高く物件価格が安いほど利回りは高くなります。つまり、現状ではワンルーム価格の上昇に家賃の上昇が追いついておらず、利回りの下落が起きているのです。

ワンルーム価格の高騰に対して家賃の上昇率が低い理由はいくつか考えられるでしょう。ひとつは、購入には住宅ローン減税や低金利政策などの行政の手厚いサポートがあるのに対し、賃貸にはそれに変わる優遇措置が取られていないため、物件価格の上昇圧力のほうが大きいことが挙げられます。

利回りの低い物件が増加傾向にあるため、ワンルーム投資が儲からないといわれる要因になっています。

ワンルーム投資が儲からない原因5つ

ワンルーム投資は少額から始められますが、リスクが小さい分、大きく儲けることはできません。さらに、長期運用が基本のため、その間に物件の劣化や社会情勢の変化などにより、少ない利益がさらに減少してしまうおそれがあります。

ワンルーム投資の儲けが出にくい原因について詳しく解説します。

ローリスク・ローリターンの投資モデル

ワンルーム投資で得られる月々のキャッシュフローは、順調に運用できたとしても月数千円から数万円です。なぜなら、毎月得られる家賃から、以下のような費用を支払う必要があるためです。

- 借入金の返済

- 火災保険料

- マンションの管理費

- 固定資産税・都市計画税

ワンルーム投資は家賃収入で儲けを出すものではなく、長期で運用したあとに実物資産を手にすることが目的の投資モデルです。

長期で運用を行っている間に家賃が費用を下回ってしまうと、月々の運用結果が赤字になってしまいます。それにより、ワンルーム投資は儲からないというイメージが広がっているのです。

空室リスクが高い

ワンルーム投資に限らず、不動産投資は空室になって家賃収入を得られないというリスクをはらんでいます。

2021年における全国の賃貸物件の入居率は平均96.2%です。これは、年間約2週間の空室が発生していると言い換えられます。また、首都圏や関西圏など大都市ほど、空室の割合は低くなっています。

出典:公益財団法人 日本賃貸住宅管理協会「第26回 賃貸住宅市場景況感調査『日管協短観』」

アパートやマンションの一棟所有など、多数の部屋を経営する場合は、空室リスクは分散されます。

一方でワンルーム投資は、基本的に1室しか所有していないため、入居者がいない期間は家賃収入がゼロになってしまいます。

その場合、投資家はワンルームにかかるすべての費用を自ら負担しなくてはいけません。

金利の上昇リスクがある

ワンルーム投資において、金利の上昇はローンの返済額に影響を与え、利益が減少する要因です。

低金利政策は今後しばらくは続くと予測されますが、物価高騰などの長期的な視点で考えると、金利上昇の可能性は大いに考えられます。

ワンルーム投資では、ローンを変動金利で組むケースが多いです。そのため、将来的な金利の上昇リスクを視野に入れて、物件の売却時期などの出口戦略を考えなければいけません。

築年数で家賃が下落する

ワンルームの家賃は、一般的に築年数に応じて下落するため、入居者が入れ替わるごとに収益は悪化します。

家賃の下落幅が一番大きい期間は新築から約10年間で、そのあとの下落率は緩やかになり、築20年を過ぎると下落率はさらに減少します。

そのため、ワンルーム投資のために高額な新築物件を購入するメリットは少ないと考えられます。家賃の下落リスクを考えれば、築10年以上の物件を購入するほうが、より高い利回りを得やすいでしょう。

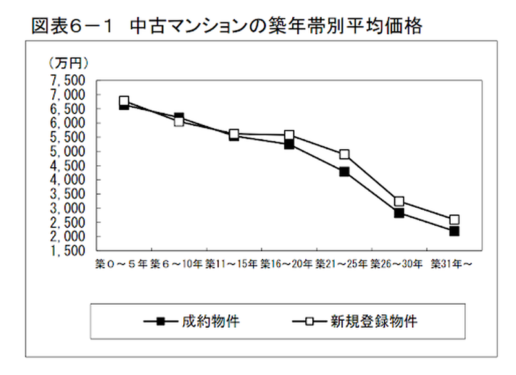

築年数で物件価格の変動がある

ワンルームをはじめとするマンションは築年数によって価格が変動します。

出典:公益財団法人 不動産流通機構「築年数から見た首都圏の不動産流通市場(2022年)」

物件価格の変動は、物件を売却して収支を確定させる出口戦略に大きく影響します。

ワンルームの多くは10年をさかいに、買取価格の評価が下落します。また、20年を過ぎると、金融機関は物件の買主に融資を行わないことがあるため、さらに価格は下がります。

築30年を過ぎた物件は金融機関の融資がつかないため、キャッシュで購入する人を探さなくてはいけません。

このように、売却のタイミングが一定期間を超えると物件の価格は下がり、販売戦略も変わります。ワンルーム投資は、どのタイミングで物件を売却するのが得策かを考える必要があるでしょう。

ファイナンシャル・プランナーによる

みらい収支シミュレーションはこちら

ワンルーム投資の儲かる・儲からないは出口戦略で決まる

ワンルーム投資は、物件の売却による出口戦略を行って、初めて儲かったのか、それとも儲からなかったのかが決まります。

すでにワンルーム投資が儲からないと感じていても、物件を高く売却できれば、トータルで損をすることを免れるかもしれません。

損を取り戻すためには、どのような手順で売却を進めればよいのでしょうか。出口戦略に必要な売却に関する基礎知識と注意点について解説します。

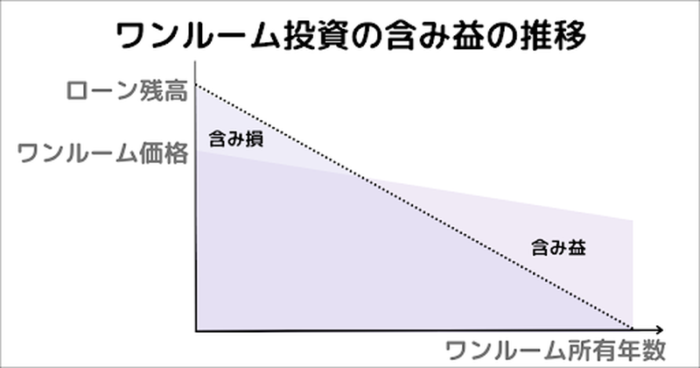

売却による利益の確定が重要

ワンルーム投資は仮に月々の収支で赤字になっていても、物件の売却によりトータルで儲けを出すことが可能です。

ワンルーム投資ではある一定期間保有すると、物件価格がローン残高を上回り含み益が発生します。

物件価格は築年数によって変動があるので、最も利益が出るタイミングで売却する必要があります。

2種類の売却方法がある

ワンルームマンションを売却する方法は、仲介と買取の2種類あります。

仲介は、不動産会社が買主を探して売却する方法です。一方で買取は、不動産会社が直接買い取る方法です。

仲介の場合、市場に物件を売り出すため、高値で売却できる可能性があります。ただし、売り出してから売却までに時間がかかることもあります。また、成約時に仲介手数料が発生します。

仲介手数料の上限は法律で決められており、売却価格が400万円を超える場合は以下の計算式で求められます。

仲介手数料の上限=売却価格 × 3%+6万円+消費税

買取は、仲介に比べて売却期間が短く、仲介手数料がかからないことがメリットです。物件の査定価格を算出し、売主がその価格に応じれば、その場で契約が成立するケースもあります。

ただし、仲介よりも売却価格が低くなるので注意が必要です。

物件の所有期間によって売却益の税率が変動する

ワンルームマンションを売却して利益が出た場合、物件の所有期間によって税率が大きく異なります。

売却した年の1月1日の段階で所有期間が5年以下の場合は39.63%、5年を超える場合は20.315%です。

| 所得税 | 復興特別所得税 | 住民税 | 合計 | |

|---|---|---|---|---|

| 短期譲渡所得 | 30% | 0.63% | 9% | 39.63% |

| 長期譲渡所得 | 15% | 0.315% | 5% | 20.3155 |

長期譲渡所得か短期譲渡所得かで、税率が倍近く変わります。ワンルーム投資の出口戦略を立てるときは、売却のタイミングが短期譲渡にあたるのか、長期譲渡にあたるのかは必ず考慮しましょう。

早い段階で投資マンション専門会社に相談する

ワンルーム投資は出口戦略の立て方によって、損を回避し、儲けを出すことが可能です。家賃による収支で赤字になっていても、物件を適切な時期に適切な方法で売却すれば勝ち目は残っています。

しかし、売却のベストなタイミングは、家賃収入の見通しや物件の築年数による価格の推移、所有期間などさまざまな要素で異なります。

そのため、売却を決めていない段階から、投資マンション専門会社に早めに相談し、的確なアドバイスを受けることが必須です。

「ワンルーム投資は儲からない」とひとりで悩まずに、投資マンション専門会社のサポートを受けて状況を改善しましょう。

あなたのマンション・アパートの価格が分かる