投資マンション失敗

マンション投資が失敗するパターンと対処法を解説。失敗した際の対処法も紹介

マンション投資は、不動産投資の中でも人気の高い投資手法の1つです。手軽に始められ、比較的高い利回りが期待できることから、サラリーマンの副業としても注目を集めています。一方で、マンション投資には大きなリスクも潜んでいます。想定通りにいかず、多額の損失を被るケースも少なくありません。

マンション投資で失敗するパターンと、そのような状況に陥ったときの対処法について詳しく解説します。マンション投資の落とし穴を知り、適切にリスクヘッジすることで、失敗を未然に防ぐことができるでしょう。

目次

マンション投資で失敗するとはどういった状況か

投資マンションを購入し、賃貸経営を行うマンション投資。一口に「失敗」といっても、その内容は多岐にわたります。具体的には以下のようなケースが挙げられます。

想定していた賃料収入が得られない

マンション投資の成否を分ける1つには、いかに高く安定した家賃収入を得られるかという点があります。空室が出たり、賃料を下げざるを得なくなったりすると、想定していたキャッシュフローが大きく狂ってしまいます。

特に昨今は、新築マンションの供給過剰により、家賃相場の下落傾向が続いています。想定賃料を大幅に下回ってしまい、利回りが悪化するケースも珍しくありません。

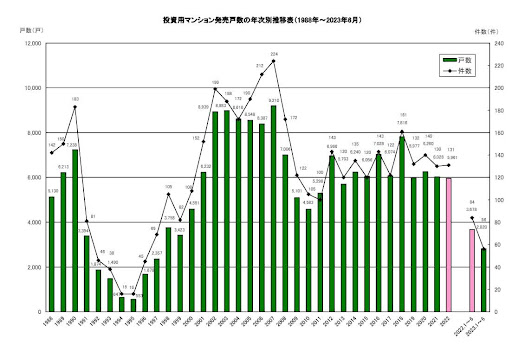

下記の図は、不動産経済研究所が発表した「投資用マンション発売戸数の年次別推移表」です。

不動産経済研究所「2023年上期及び2022年年間の首都圏投資用マンション市場動向」より

2022年に首都圏で供給された投資用マンションは131物件、5,961戸。2023年の上期(1~6月)時点の集計でも56物件、2,820戸と未だたくさんの新築マンションが建てられていることがわかります。

ローンの返済が困難になる

マンション投資には、多額の資金が必要不可欠です。自己資金だけでは賄いきれないため、多くの投資家がローンを利用します。

しかし、金利の上昇や賃料収入の減少により、ローンの返済が滞ってしまう恐れがあります。金融機関の融資姿勢が厳しくなれば、借り換えにも支障をきたすかもしれません。

物件の価値が下落する

マンションの資産価値は、通常であれば時間経過と共に下落していきます。

立地条件や築年数、管理状態などによっては、想像以上に物件の価値が下がってしまうことも考えられます。

資産価値が下がれば、売却時に大幅な値引きを迫られるなど、出口戦略にも影響が及びます。

修繕費用や維持管理費用が膨らむ

マンションは、定期的なメンテナンスが必要不可欠です。

しかし、長期的な修繕計画が不十分なまま物件を購入してしまうと、想定外の費用が発生するリスクがあります。

また、昨今のウクライナ情勢や円安、建設・建築業界の人手不足などによる、建材費の高騰も、修繕費用の負担増の要因となっています。

管理費や修繕積立金の値上げ、大規模修繕工事の実施など、維持管理コストの増加は、利回りの低下につながります。

入居者とのトラブルが発生する

物件の管理を怠っていると、設備の故障や騒音問題などが頻発し、入居者からクレームが来るかもしれません。また、家賃滞納や不審な行動をする入居者に悩まされる可能性もあります。

賃貸経営では、入居者とのコミュニケーションや物件の適切な管理が欠かせません。管理が行き届かないと、安定的な賃料収入は見込めなくなってしまいます。

このように、マンション投資には、想定より家賃収入が下がってしまうリスクや、金利上昇などの金融リスク、物件の老朽化リスクなど、さまざまな「落とし穴」が潜んでいます。うまくいけば大きなリターンを得られる半面、失敗すれば多額の損失を抱えてしまう可能性があるのです。

不動産投資の失敗事例

次に、実際の不動産投資の失敗事例をいくつか紹介します。マンション投資の「あるある」失敗談として、参考にしてみてください。

不動産会社の選定ミス

「サラリーマンが副業で取り組む不動産投資」というコンセプトは、一部の悪質な業者にとって格好の「カモ」になってしまいます。「誰でも簡単に不動産投資で稼げる」といった甘い謳い文句には要注意です。

また、不動産会社の担当者が優良物件に見せかけ、「いま買わないと損」などと煽って、無理やり高値で投資用マンションを売りつけてくるケースも見受けられます。

不動産投資のノウハウを持たない初心者は、うまい話に飛びつきがちですが、きちんとその会社が信用できるのかを見極め、物件もしっかりと吟味することが大切です。

利回りだけをみて物件選定を誤った

「表面利回り10%以上」といった情報に惹かれ、利回りの高さだけで物件を選んでしまう投資家も少なくありません。

しかし、優良物件であれば、そう簡単に高い利回りは実現できないのが実情です。

利回りが高い物件の多くは、物件価格が安いため利回りが高くなっています。つまり、駅から遠い、老朽化が進んでいる、管理状態が悪いなど、何らかの難点を抱えている可能性があります。

「割安だから」といって、住みたくもない部屋を購入しても、入居者が集まらなければ高い利回りなど意味をなしません。利回りだけでなく、物件の立地条件や広さ、築年数なども総合的にチェックすることが重要です。

想定よりも賃料が下がってしまう

立地条件の悪い物件や、古いマンションは、空室が出やすく、賃料も下がりやすい傾向にあります。

入居者の入れ替わりが激しいと、賃貸仲介手数料や原状回復費用もかさみ、想定していたキャッシュフローが大きく狂ってしまうでしょう。空室リスクが高い物件は、利回りが高くても投資対象から外すのが賢明です。

空室リスク

築古の物件や駅から遠い物件は、どうしても空室が出やすくなります。

また、周辺に新築マンションができれば、そちらに入居者が流れてしまう恐れもあるでしょう。

立地条件の良し悪しがキャッシュフローに直結するため、物件選びの際は、周辺の需給バランスもしっかりと確認しておくことが大切です。

修繕リスク

いくら割安で購入できる物件でも、老朽化が進んでいれば修繕コストが跳ね上がる恐れがあります。

買う前は「大した金額ではないだろう」と高をくくっていても、蓋を開けてみれば、修繕積立金を上回る費用がかかってしまうこともあるのです。

大規模修繕の際は、修繕積立金だけでは足りず、多額の資金を用意しなければならなくなるかもしれません。

老朽化物件への投資は、事前の修繕コストの試算を念入りに行い、予期せぬ出費にも耐えられる体力があるかどうかを見極める必要があるでしょう。

不動産投資で失敗する人の特徴

不動産投資の世界には、よく考えもせず飛び込んでくる投資家が後を絶ちません。

彼らに共通する特徴として、次のようなものが挙げられます。

学ぼうとしない

不動産投資の基本的なスキルを身につけようともせず、「お金さえ払えば何とかしてくれるだろう」といった安易な考えを持つ人は、トラブルに巻き込まれやすい傾向にあります。

不動産の基礎知識はもちろん、会計や税務の知識、物件の選定眼や交渉術など、投資に必要なスキルを地道に学んでいくことが何より大切です。

マンション投資に役立つ書籍をこちらで紹介しています。

計画性がない

適当な思いつきで投資対象を決めてしまう人も少なくありません。

綿密なキャッシュフローシミュレーションをせずに物件を購入すれば、資金繰りが狂うのは目に見えています。

金利上昇リスクへの対策、修繕費用の積立など、中長期的なスパンで損益を予測し、入念な計画を立てることが求められます。「まずは小規模から」と慎重に始めるのも1つの方法でしょう。

リスクを把握していない

「不動産は値上がりするから大丈夫」「家賃保証があるから安心」など、根拠のない思い込みを持つ人は痛い目に遭いがちです。

利回りや表面的な収支だけでなく、空室リスクや金利上昇リスク、物件の劣化リスクなど、投資に潜むさまざまなリスク要因を正しく認識する必要があります。

また、入居者の状況によっては、家賃保証会社からの立て替えが止まってしまうこともあります。適切なリスクヘッジ策を講じられるかどうかが、投資の成否を分けるポイントになるでしょう。

失敗しないための不動産投資のポイント

それでは、失敗しない不動産投資を行うために大切なこととはどういったものでしょうか。これまでに紹介してきた失敗事例やポイントをおさらいします。

利回りだけでなく将来性を見る

利回りの高さはマンション投資において重要な指標ですが、それだけに目を奪われてはいけません。

まずは、都心部の優良物件や主要駅の近くで利便性の高い物件など、市場価値が高く、賃貸需要が見込める物件を探すことからスタートしましょう。

加えて、地域の人口動態や今後の開発計画なども事前にリサーチすることが大切です。

単身者や学生の多い地域、再開発が予定されているエリアなど、今後も安定的に賃貸需要が見込める物件に投資するのがおすすめです。

空室リスクに備える

どんなに優良な物件でも、空室が出る可能性は否定できません。

万が一の際にも家賃収入が途絶えないよう、十分な資金的な備えを持っておくことが肝要です。

具体的には、想定賃料を100%満室と仮定するのではなく、10~20%程度の空室を見込んだシミュレーションを行うのが望ましいでしょう。

また、競合物件に負けないよう、物件の魅力を高めるための工夫も必要です。リフォームを施したり、付加価値の高い設備やサービスを提供したりと、他物件との差別化を図ることで空室リスクを下げることが可能です。

金利上昇リスクを考慮する

現在は超低金利の時代が続いていますが、今後、金利が上昇に転じる可能性は十分にあります。

変動金利型のローンを利用している場合は特に要注意です。金利が上がれば、返済負担が一気に重くなるかもしれません。

金利上昇リスクに備えるには、まず返済期間をなるべく短くすることが有効です。

また、金利上昇を想定したキャッシュフローシミュレーションを行い、返済負担が増えてもキャッシュフローを確保できる物件を選ぶことも重要です。

金利の動向は常にウォッチし、必要に応じて固定金利への借り換えや、繰上返済などの対策を講じましょう。

キャッシュフローを重視する

マンション経営の成否は、キャッシュフローの良し悪しで決まるといっても過言ではありません。

表面的な利回りの高さよりも、「実際にいくらの資金が残るのか」を基準に考えることが何より重要です。

賃料収入から、ローンの返済額、固定資産税、管理費、修繕積立金、損害保険料などの支出を差し引いた残りが、本当の意味での利益となります。

初期費用を含めたトータルの収支計画を綿密に立て、十分なキャッシュフローを生み出せる物件を選定しましょう。

利回りが多少低くても、キャッシュフローが安定している方が、長期的には有利だといえるでしょう。

ファイナンシャル・プランナーによる

みらい収支シミュレーションはこちら

もし失敗してしまった場合の対処法

ここまで、失敗しないための不動産投資の心構えについて解説してきました。

しかし、リスクヘッジをしていても、思わぬ事態に見舞われることもあるかもしれません。

万が一、マンション経営に失敗してしまった場合、どのように対処すればよいのでしょうか。

コストの見直し

家賃収入が伸び悩み、利回りが低下してしまった場合は、まずはコスト削減に着手しましょう。

管理費や修繕積立金などの値下げ交渉を管理会社に行ったり、管理業務の合理化を提案したりすることで、支出を抑えることができないかを模索しましょう。

ただし、安易なコスト削減は、建物の管理状態の悪化を招く恐れもあります。大幅な値下げは避け、入居者の満足度を下げない程度の最適化を図ることが賢明です。

管理会社の変更

現在の管理会社のサービスや集客力に不満を感じているのであれば、他社への乗り換えを検討してもよいかもしれません。

変更する際は、複数の会社から提案を受け、コストとサービス内容のバランスを比較検討することが大切です。リフォームや大規模修繕の際も、複数の業者から見積もりを取り、適正価格で発注できるよう心がけましょう。

投資マンションの売却(損切り)も視野に入れる

「失敗した投資は早めに清算すべき」という考えは、投資の世界では当たり前のことです。

物件を手放すのは忍びないかもしれませんが、現状の収支が大幅に悪化している場合は、損切りによる負担軽減も選択肢の1つとなります。

ただし、売却のタイミングや価格設定は慎重に行わなければなりません。

不動産会社のアドバイスを受けながら、できるだけ高値で売却できるタイミングを計るようにしましょう。その上で、売却益を次の投資に充てるなど、資産の入れ替えを図ることが得策です。

あなたのマンション・アパートの価格が分かる