不動産投資

修繕費と資本的支出の違いをフローチャートで判定!判断基準や節税ポイントも

建物の修繕やリフォームを行った際、工事費用が「修繕費」または「資本的支出」かによって、税務処理や節税効果は大きく異なります。

判断を誤ってしまうと、本来受けられるはずの節税効果を逃してしまう可能性もあります。

両者の違いや判断基準をわかりやすく解説し、迷わず分類できるようフローチャートや具体例を交えて丁寧にご紹介します。

目次

修繕費と資本的支出の基本情報

建物や設備に関する支出は「修繕費」と「資本的支出」の2つに分類できます。

内容が似ている部分があるため混同しやすい支出ですが、実は明確に異なる点があります。

ここでは、2つの支出の違いを分かりやすく解説します。

修繕費とは

修繕費とは、建物や設備といった固定資産の維持管理、原状回復を目的とした支出を指します。

【修繕費の目的】

- 建物や設備の状態を保つ

- 故障や劣化した部分を修理する

- 入居者が退去した際の原状回復

上記の目的で行われた工事は資産の価値を高めるものではなく、あくまで建物の現状維持や機能回復にあたります。

【修繕費に該当する工事例】

- 窓ガラスの交換

- 外壁塗装

- 壁や床の塗り直し

- 雨漏り箇所の修理

- 故障した給湯器やエアコンの修理

- 畳の表替え

- 退去時の原状回復工事

修繕費は、支出が発生した年度に全額を経費として計上できるため、所得税や法人税を抑えられるのが特徴です。

資本的支出とは

一方で、資本的支出とは、建物の耐久性を高めたり機能性を向上する工事をしたりと、建物や設備の価値向上を目的とする支出を指します。

【資本的支出の目的】

- 建物や設備の価値向上

- 耐久性を高める

- 機能性の向上

修繕費のように建物の維持管理や修繕が目的ではなく、資産の性能を向上させることが資本的支出の目的です。

【資本的支出に該当する工事例】

- 耐震補強工事

- バリアフリー化工事

- 増築や改築工事

- 設備のグレードアップ

- 断熱材の新規設置

- 太陽光システムの設置

- 建物のリノベーション

計上方法は固定資産の取得価額に加算され、減価償却を通じて複数年にわたって費用計上されます。修繕費とは計上方法が異なるため注意しましょう。

- 匿名査定 高値売却はこちら

- 0120-109-998

-

10:00~19:00((年末年始除く))

修繕費と資本的支出の違いと判断基準

修繕費と資本的支出は税務処理が異なるため、正しく理解することが重要です。判断を誤ってしまうと節税効果を得られない可能性もあります。

両者を見分けるための基本的な考え方や、金額・工事内容・周期による具体的な判定方法について詳しく見ていきましょう。

修繕費と資本的支出の違い

修繕費と資本的支出を見分ける方法として、目的の違いが挙げられます。

以下は、それぞれ目的を分かりやすく表にまとめたものです。

| 区分 | 目的 |

|---|---|

| 修繕費 | 通常の維持管理や原状回復のための工事 |

| 資本的支出 | 固定資産の価値を高めたり耐久性を増したりする工事 |

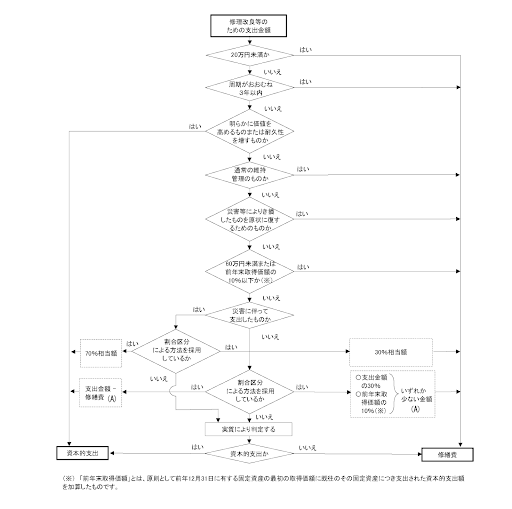

国税庁のサイトでも、修繕費か資本的支出かを判断するフローチャートがあるため、一度確認しておくとよいでしょう。

引用元:国税庁|No.1379 修繕費とならないものの判定

工事金額で判別する方法

修繕費か資本的支出かを判断できない場合は、以下の判別方法もあります。

- 1回の工事費用が60万円以上、もしくは取得価格の10%以上の場合は資本的支出

- 1回の工事費用が60万円未満の場合は修繕費

なお、この「60万円以上または取得価額の10%以上」という基準は、法人税基本通達3-2-6に基づいた判定方法です。

そして「工事費用」とは、1つの建物や設備に対して1年間に行った工事の合計金額で判断されます。

たとえば、同じ建物でも夏と冬に別々の工事をした場合、それぞれの工事費用を合算して考える必要があります。

また「取得価額」は不動産や設備を買ったときの価格のことです。毎年の減価償却(使用できる年数に分割して経費として計上する)により、今の帳簿に書かれている金額ではなく、最初にいくらで買ったかが基準になります。

工事目的で判別する方法

工事する目的によって、修繕費か資本的支出か判定する方法を事例をもとに解説します。

事例1:割れた窓ガラスを交換するのに5万円の費用が発生した場合

この場合の費用は、修繕費になります。理由は、支出額が60万円未満であること、また支出内容も原状回復にあたるためです。

事例2:建物の耐震補強工事に100万円かかった場合

こちらは、資本的支出になります。なぜなら、支出額が60万円以上であり、工事内容も建物の価値向上を目的としたものだからです。

事例3:アパート10室のエアコンを一斉交換するのに80万円かかった場合(1室あたり8万円)

こちらは、エアコン1台あたりの費用が8万円と少額であるため、基本的には修繕費と判断されるでしょう。しかし、修繕費か資本的支出かを判断する際は、工事をまとめて行ったかどうかが重要な判断基準となります。

1つ1つの工事費用が少額でも一括して工事を行った場合は、全体の金額(上記の場合は80万円)で判定されることがあります。

このように、工事全体で費用が60万円以上となり、設備の性能向上や資産価値の増加につながる内容のときは、資本的支出と判断される可能性があるため注意が必要です。

工事周期による判定方法

工事周期も修繕費か資本的支出かを判断する上での基準となります。

- 短い周期(約3年以内)で繰り返し行われる修理は、修繕費

- 長い周期、または繰り返し出ない修理は、資本的支出

この判断基準をもとに、2つの事例を挙げて説明します。

事例1:3年ごとに行っている屋根の一部修繕

こちらは、3年ごとに定期的に行われており、維持管理や修理を目的としているので修繕費となります。

事例2:屋根の全面葺き替え

こちらは、資本的支出となります。理由は、定期的に実施する予定のない大規模工事であること、さらに建物の耐久性向上を目的とした工事だからです。

事例3:賃貸物件の共用部分の年1回の補修に15万円の費用が発生した

こちらは、実施周期が年1回であり維持管理として実施されるため修繕費となります。また、工事金額も60万円未満と修繕費の条件に該当しています。

工事内容による判定方法

修繕費と資本的支出を判断する上で最も本質的な判断方法が、工事内容による判断になります。

事例1:賃貸物件の退去に伴う原状回復工事

こちらの支出は、修繕費となります。なぜなら資産価値を高める工事ではなく、次の入居者のために、物件の状態を元に戻す工事だからです。

事例2:トイレを和式から洋式に変更する工事

この工事は、トイレの機能を向上させ建物の利便性や価値を高めるもののため、資本的支出に該当します。

ただし、もともと洋式トイレで故障のために工事する場合は、修繕費となる可能性もあります。

事例3:キッチンの水漏れ修理

既存設備の機能回復が目的の工事となるため、修繕費に該当します。

工事費用が修繕費または資本的支出となるかは、「工事内容」「施工金額」「工事の周期」によって異なります。

どちらの費用に該当するのかは、国税庁のフローチャートをもとに判断が可能です。

マンション投資に関するお問い合わせはこちら

- 匿名査定 高値売却はこちら

- 0120-109-998

-

10:00~19:00((年末年始除く))

修繕費と資本的支出における節税対策のテクニック

修繕費と資本的支出は、どちらも適切に活用することで節税につながる支出です。

重要なのは、それぞれの性質や会計処理の違いを理解した上で、支出方法を選択することです。

不動産投資で役立つ節税の考え方と具体的な対策について詳しく紹介します。

修繕費を活用した節税対策

工事費用を修繕費として計上した場合、支出が発生した年の経費として一括計上できるため、節税効果が期待できます。

ここでは、以下の2パターンについて解説していきます。

- 工事費が高額な場合は分割で修繕する

- 支払った年に全額経費として計上する

工事費が高額な場合は分割で修繕する

修繕費として計上するには、工事費用を60万円未満に抑えなければなりません。

そのため、工事内容を分割できる場合は、工事ごとに修繕費として計上できるようになります。

例えば、外壁全体の工事をする場合、建物の北側と南側と分けて工事をすることで工事費用を抑えることができるため、修繕費として計上できるかもしれません。

ただし、不自然に工事を分割してしまうと税務調査で修繕費として認められない可能性があるため、注意が必要です。

支払った年に全額経費として計上する

修繕費として判断されると、支出は発生した事業年度の必要経費として計上されます。

所得が多い年に修繕や原状回復の工事を集中させることができれば、課税所得を効率的に低減させることが可能です。

資本的支出を活用した節税対策

資本的支出は一括で経費として計上できませんが、減価償却によって長期的に節税効果を得られるのが特徴です。

資本的支出を有効活用する方法について分かりやすく解説します。

減価償却を利用して長期的に節税する

資本的支出となる場合、工事を行った資産の耐用年数に従って、減価償却として経費計上します。

そのため、複数年にわたって継続的に所得を抑えて税金対策ができます。

将来の所得増加が見込まれる場合

安定した収入が見込まれる場合

これらに該当する場合は、資本的支出として計上することで長期的に税負担を軽減することが可能です。

少額減価償却資産として一括で経費計上する

資産価値を高めるための工事で資本的支出に該当した場合でも、中小企業者等の特例に該当する場合、「少額減価償却資産」として一括計上できる場合があります。

【資本的支出で経費を一括計上する条件】

- 青色申告を行っている中小企業者

- 取得価額が30万円未満

- 事業用として活用している

- 年間上限300万円

上記に該当する場合、資本的支出であっても一括計上できるため、その年の税金を抑えることができます。

修繕費か資本的支出かの判断に迷ったときは、税理士や不動産会社など専門家にも相談しながら、賢く節税対策を進めていきましょう。

あなたのマンション・アパートの価格が分かる

マンション投資に関するお問い合わせはこちら